Почему я не включил в число классических инструментов, к примеру, систему сбалансированных показателей (Balanced Scorecard) или еще какой-нибудь модный инструмент? Классика – то, что прошло испытание временем. Кроме того, рекламная шумиха вокруг новых инструментов сильно преувеличивает их универсальность и всеядность.

Ничего не имею против идеологии Balanced Scorecard:

● Как мы удовлетворяем наших акционеров?

● Как мы сделаем покупателей довольными?

● Как мы можем сделать наши внутренние процессы эффективными?

● Как мы можем создать климат для развития компании?

Но сильно сомневаюсь, что этими четырьмя, пусть очень важными, вопросами исчерпываются разнообразные рыночные ситуации. Из рассмотрения изымаются (по крайней мере, в качестве основных) вопросы, связанные с конкурентами, поставщиками, технологическими новинками.

Вместе с тем наличие множества показателей по каждому из направлений в Balanced Scorecard (в качестве примера привожу набор финансовых показателей) наводит на мысль о том, что это продукт для зрелого и высоко конкурентного рынка:

● суммарные активы;

● суммарные активы на работника;

● прибыль в процентном отношении к суммарным активам;

● прибыльность чистых активов;

● прибыльность суммарных активов;

● доходы / суммарные активы;

● валовая маржа;

● чистый доход;

● прибыль в процентном отношении к доходу от продаж;

● прибыль на работника;

● доход;

● доход от новых продуктов;

● доход на работника;

● прибыльность собственного капитала (ROE);

● прибыльность используемого капитала (ROCE);

● прибыльность инвестиции (ROI);

● добавленная экономическая стоимость (EVA);

● добавленная рыночная стоимость (MVA);

● добавленная стоимость на работника;

● темп роста в сложных процентах;

● дивиденды;

● рыночная стоимость;

● цена акции;

● структура акционеров;

● лояльность акционеров;

● движение денежных средств;

● суммарные затраты;

● оценка кредитоспособности;

● заемные средства;

● отношение заемных средств к собственному капиталу;

● коэффициент процентных доходов;

● период оборачиваемости дебиторской задолженности;

● оборачиваемость дебиторской задолженности;

● период оборачиваемости кредиторской задолженности;

● период оборачиваемости запасов;

● коэффициент оборачиваемости запасов.

Я могу использовать перечни этих показателей для справочных целей (или выбрать из них 2–3 актуальных для данного периода), но серьезно все их отслеживать в наших условиях – особенно если речь идет о малом или среднем бизнесе – дорого, да и бесполезно. Впрочем, внимательно отслеживая работу конкурентов и коллег, я не исключаю того, что конкретные проекты и результаты со временем убедят меня расширить или модифицировать свой «классический» репертуар.

Бостонская матрица

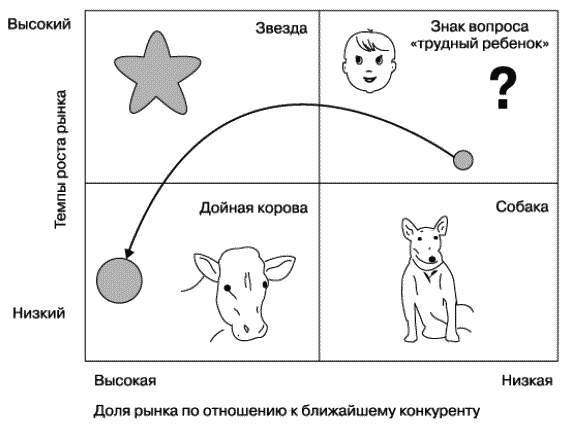

Бостонская матрица (рис. 2.1) была рождена Б. Хендерсоном 50 лет назад. Одному из бывших топ-менеджеров «General Electric», видимо, трудно было самовыражаться в рамках огромной компании, и он с нуля создал Бостонскую консалтинговую группу и выдал на-гора ряд важнейших инструментов моделирования и планирования.

Рис. 2.1. Бостонская матрица

Суть Бостонской матрицы достаточно проста и тесно связана с понятием жизненного цикла. Ничто на свете не вечно, все рождается, живет и умирает, и в разные периоды жизни нуждается в совершенно разных вещах.

Из всего многообразия факторов Б. Хендерсон выбрал лишь два: привлекательность (или динамичность, или прибыльность – потом это трактовалось по-разному) сегмента рынка и наше место на этом рынке (новичок, середняк, лидер). Дабы обеспечить движение против часовой стрелки, он расположил ось Х нетрадиционно – не слева направо, а справа налево.

Итак, первый шаг: мы выходим с неким товаром или услугой на привлекательный рынок (зачем нам идти на непривлекательный?). Мы там новички, и поэтому попадаем в сектор «вопросительных знаков» (их еще называют «трудными детьми»). Приходится инвестировать, стараться, гарантий успеха нам, естественно, никто не дает. Часто атака рынка заканчивается неудачей, и вопросительный знак не только начинает, но и завершает наш короткий бизнес-путь. Впрочем, может и повезти.

В этом случае делаем второй шаг: выбиваемся в лидеры или в одни из лидеров (в разных вариантах бостонской матрицы доля рынка оценивается по отношению к лидеру или к трем ведущим компаниям на данном сегменте), получаем достойную прибыль или даже сверхприбыль, становимся «звездой». Фокус в том, что наш успех не остается незамеченным.

На запах прибыли немедленно слетаются новые конкуренты, оживляются старые. Более капризными и требовательными становятся клиенты, они требуют снижения цен, рынок развивается и по мере развития становится уже не таким привлекательным. Как годы не красят женщину, даже очень следящую за собой, зрелость не делает рынок более прибыльным.

Третий шаг: в «коровы». Мы остаемся лидерами, но уже значительно менее привлекательного рынка. Жить можно, но «звездиться» и шиковать – уже нет. На многих рынках в состоянии «коровы» можно пребывать годами, главное при этом – удерживать свое лидерство и избегать серьезных затрат, из коровы звездой все равно не станешь, придется пройти жизненный путь до конца и потом уже переродиться, обрести новую плоть в новом «вопросительном знаке».

Рано или поздно, однако, стареют и «коровы».

Четвертый шаг: мы переходим в квадрант «собак», где и рынок не привлекателен, и мы там – не лидеры. Работаем мы уже за минимальную прибыль (в ноль или даже в убыток), однако уходить не хочется – привыкли, жалко, на что-то надеемся. Надо бы принимать жесткие решения, но мы тянем время.

К сожалению, на многих фирмах этапы жизненного цикла продуктов и услуг толком не отслеживаются, не анализируются и не прогнозируются, это приводит к множеству ошибок, потере времени и нелепым затратам: