Так что новичкам я советую остановить свой выбор на ETF и биржевых фондах, причем не отраслевых, а именно широкого охвата рынка, которые инвестируют в индекс страны.

Я рекомендую также начинать с фондов, доступных на российском рынке, особенно если речь про инвестиции в зарубежные акции и в иностранной валюте. В этом случае вы получаете существенные налоговые льготы, про которые я расскажу в отдельной главе (см. гл. 10).

Доверительное управление, личный брокер, торговые роботы, автоследование, robo-advisors

Как и в случае с облигациями, если вы не готовы сами выбирать акции, а инвестиции в фонды для вас слишком скучны, вам хочется более динамичной стратегии, то у вас есть следующие варианты инвестиций в акции, причем как на российском, так и зарубежном рынках:

• Доверительное управление – услуга управляющих компаний, когда вы отдаете ваш капитал в управление в соответствии с выбранной стратегией. Обычно порог входа – от 1 млн руб. Ассортимент стратегий и свобода управляющего выше, чем в случае с инвестиционными фондами. Бывает, что в рамках этой услуги вы можете решать, принимать или не принимать рекомендации управляющего, а бывает, что вы не можете влиять на структуру портфеля, все делает управляющий. Это подходящее решение для владельцев достаточно крупного капитала, которые не хотят самостоятельно выбирать акции или фонды.

• Личный/персональный брокер – услуга брокерской компании, когда вам на регулярной основе даются рекомендации сотрудника такой компании, а вы принимаете решение, реализовывать их или нет. Порог входа достаточно высок, подходит для владельцев крупного капитала, которые стремятся к более активному взаимодействию с брокером, более активной торговле, но в одиночку работать на рынке акций нет желания/компетенций/времени.

• Торговые роботы – автоматические программы с торговыми алгоритмами, созданными специалистами финансовых компаний. Вам нужно только выбрать подходящего по стратегии, сумме, риску и ожидаемой доходности робота, приобрести его и подключить к счету. Подходит для малых сумм тем, кто не хотел бы сам принимать инвестиционные решения.

• Автоследование – выбор стратегии, созданной тем или иным трейдером в социальной сети трейдеров (например, www.comon.ru). Стратегию вы выбираете, исходя из состава портфеля, минимальной суммы входа, соотношения риска и доходности. Затем вы подключаете свой счет к выбранной стратегии, и он начинает автоматически копировать те сделки, которые трейдер совершает на своем счете. Данное решение подходит тем, кто не очень доверяет роботам, кому нужна дополнительная диверсификация, у кого не очень крупная сумма, кто хочет разнообразия выбора стратегий, но при этом не хочет сам принимать инвестиционные решения.

• robo-advisors – создание для вас портфеля финансовой компанией онлайн по итогам анкетирования, а далее его ведение и отправка рекомендаций по корректировке, которые вы можете принимать полностью или частично или не принимать вовсе. Данный вариант является полуавтоматическим роботом: вы можете сами корректировать стратегию и рекомендации, а можете принимать уже готовые решения, и тогда эта услуга будет схожа с автоследованием или торговым роботом. Идеально для тех, кто хочет обладать гибкостью и возможностью выбирать, следовать рекомендациям или нет, но при этом хотел бы начать с комфортных не очень крупных сумм.

Структурные продукты, БСО

Пока что мы рассматривали варианты инвестиций в акции только для тех, кто готов к риску. Но предположим, вы совсем не хотите рисковать либо готовы лишь к минимальному риску, неужели в этом случае вам придется обойти акции стороной? Нет, это совсем не так. Вы можете инвестировать в акции, но с подстраховкой.

Первый вариант: математически посчитайте, сколько вам нужно вложить в консервативные облигации, а сколько – в акции, чтобы, если даже все акции вашего портфеля упадут в цене больше чем на 50 %, вы, как минимум, остались бы при своих деньгах, которые изначально инвестировали в облигации и акции. Как это сделать практически? Допустим, у вас есть 100 тыс. руб., и вы готовы их вложить на 2–3 года, но не готовы потерять из них ни копейки. Вы инвестируете 90 тыс. в гособлигации с погашением в 2021 году с доходностью к погашению 8 % (итого в 2021-ом у вас будет почти 105 тыс. из имеющихся 90 тыс., если вы будете реинвестировать получаемые купоны в те же облигации), ну а 10 тыс. – в акции. Даже если акции просядут в цене на 90 %, и у вас останется не 10, а 1 тыс. руб., то все равно к 2021 году у вас будет 105 тыс. в облигациях + 1 тыс. от просевших акций.

Если вы это прочли и поняли, что ничего не поняли, то второй вариант – это инвестиции в акции через структурный продукт с полной защитой капитала. Такие продукты, как мы уже знаем из главы про облигации, формируют брокеры, банки и управляющие компании. Смысл структурного продукта с полной, то есть 100 %-ной, защитой капитала в том, что это уже готовый портфель: финансовая компания посчитала за вас, в какой пропорции, какую сумму нужно вложить и в какие облигации, а какую часть от имеющегося капитала – в акции и в какие именно. Вам останется только выбрать стратегию, которую вы хотите реализовать: например, структурный продукт на рост только российских акций либо только американских, либо одной отдельной акции и т. д.

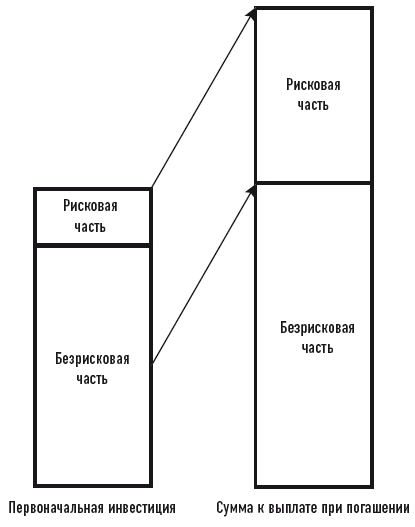

Работает такой продукт следующим образом: большая часть вложенной в него суммы инвестируется в условно безрисковые инструменты (облигации, реже депозиты), а меньшая часть – в рискованные, то есть акции, фонды, опционы и т. д. Если рискованная часть не сработает, то процентный доход по безрисковой части покроет убытки, так что в худшем случае вы просто вернете себе 100 % вложенных средств (см. сх. 10.1). А если сработает – вы получите назад сумму, вложенную в безрисковый актив, доход от него и доход от инвестиций в рискованный актив, правда, вы поучаствуете в нем в лишь частично: это плата за защиту. Скажем, если у вас структурный продукт со 100 %-ной защитой на рост акций Сбербанка, то, скорее всего, при росте акций на 50 % у вас будет какой-то коэффициент участия в этом приросте, то есть вы по структурному продукту на рост акции Сбербанка не получите тот же рост 50 %, а какую-то его часть, скажем, 20 %. Коэффициент участия известен заранее, вы до инвестиций в структурный продукт будете знать, какой % от прибыли вам будет положен в случае успеха.

Схема 10.1

Структурный продукт с полной защитой

Структурные продукты доступны у ведущих брокеров, их также можно купить на российском рынке в форме БСО. Пороги входа в подобные продукты могут быть разными, в среднем это около 200–300 тыс. руб., но бывает и ниже. В плане порога входа БСО могут быть еще дешевле.

Важные моменты, на которые нужно обратить внимание перед инвестициями в структурные продукты:

• Кто является эмитентом, то есть, проще говоря, какая финансовая компания данный продукт выпускает. Ведь вы покупаете не сами облигации и акции, а продукт, выпущенный некоторым банком, брокером и т. д., и, если с эмитентом что-то случится, вы можете потерять часть или весь вложенный в продукт капитал.