• заработная плата на основной работе;

• заработная плата на второй, третьей работе, подработки;

• сверхурочные, премиальные выплаты, бонусы и т. д.

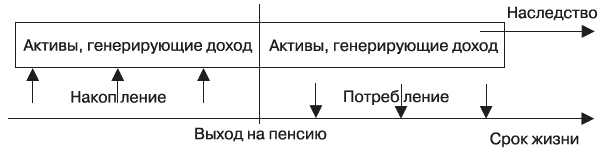

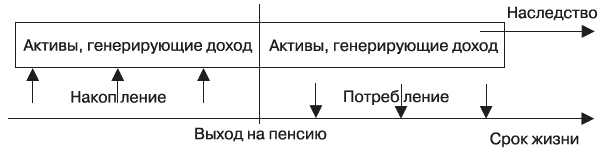

Именно эта категория дохода превалирует для большинства людей, и именно из нее люди черпают средства к существованию, эта категория доходов называется активным доходом, так как зависит от трудовой активности того или иного человека. Но вот незадача – при выходе на пенсию эта категория доходов полностью исчезает или становится весьма незначительной, и человек, чья жизнь целиком зависела от данных доходов, автоматически переключается на государственную пенсию в 2500–3000 руб., чего, конечно, недостаточно для комфортного уровня жизни, к которому человек привык. Это означает, что за время трудовой деятельности человек должен создать несколько иной источник доходов, который бы не зависел от того, работает он или нет (рис. 10). В принципе есть люди, у которых и до выхода на пенсию такие источники доходов имеются, подобные доходы относятся ко второй категории доходов.

Рис. 10. Процесс накопления и расходования фонда пенсионного периода

Ко второй категории доходов человека относятся поступления от принадлежащего ему имущества (квартира, гараж, машина и т. д.), а также доход от его накоплений (инвестиционный доход). Иными словами, это доход, получаемый человеком вне зависимости от его способности к труду, от того, ходит он на работу каждый день или не ходит, это так называемый пассивный доход:

• Доход от недвижимости (от сдачи объекта в аренду, от инвестиций в закрытый ПИФ, выплачивающий регулярный доход инвесторам, и т. д.).

• Доход от инвестиций в ценные бумаги, в том числе через ПИФы и ОФБУ, самостоятельной игры на бирже.

• Доход от инвестиций в страховые программы и НПФ.

• Доход от размещения средств в депозиты, драгметаллы.

• Доход от собственного бизнеса (когда вы уже не вмешиваетесь в его работу и не работаете над ним 24 часа в сутки) и т. д.

Иными словами, эта категория дохода существует вне зависимости от того, трудоспособен человек или нет, сидит ли он в офисе с 9 до 18 или отдыхает дома, смотря телевизор и т. д. Данный доход называется пассивным, и именно на него человек будет жить после окончания периода трудовой деятельности. Важно, что данная категория дохода должна возрастать по мере приближения человека к пенсии: в период активной трудовой деятельности эта категория доходов особенно не нужна, так как у человека и без нее будет хватать средств для комфортного существования. Поэтому расходовать этот доход до выхода на пенсию не совсем целесообразно, его нужно аккумулировать и оставлять на пенсионный период, когда закончится доход от трудовой деятельности, только тогда возможна столь желаемая многими людьми финансовая независимость.

Есть, правда, и еще одна категория доходов, совсем незначительная, куда относятся, в частности, следующие виды поступлений:

• государственная пенсия;

• пособия и льготы;

• налоговые вычеты и пр.

Смысл данной категории доходов – небольшое дополнение к основному доходу человека, а не замена этого основного дохода. Таким образом, в период активной трудовой деятельности социальный доход будет дополнением к основному, которым будет зарплата, а в пенсионный период социальный доход станет дополнением к пассивному доходу.

Таким образом, для обеспечения себе комфортного уровня жизни в пенсионный период необходимо в период активной трудовой деятельности сформировать все те активы, которые смогут генерировать пассивный доход, заменяющий вам на пенсии зарплату.

Для создания пассивного дохода мы рекомендуем сформировать негосударственную пенсию по образу и подобию государственной, которая состояла бы из базовой, страховой и накопительной частей, которые обеспечивались бы различными инвестиционными инструментами.

• Базовая часть – программы смешанного страхования жизни с возможностью перевода в пенсионную программу с дальнейшей пожизненной рентой, а также инвестиции в НПФ с пожизненной пенсией.

• Страховая часть – инвестиционные инструменты с умеренным риском: депозиты, ПИФы и ОФБУ облигаций, смешанных инвестиций, инвестиции в недвижимость и получение дохода от ее аренды, инвестиционные монеты.

• Накопительная часть – инвестиционные инструменты с повышенным риском: ПИФы и ОФБУ акций, свой бизнес.

Для каждой склонности к риску и срока выхода на пенсию подходит своя комбинация страховой и накопительной частей пенсии, в то время как размер базовой части негосударственной пенсии определяется минимальной суммой, которая вам будет нужна для удовлетворения самых основных потребностей.

Конечно, основной доход в пенсионный период вы будете получать именно благодаря негосударственной пенсии, но и размер государственной пенсии можно увеличить, если перевести накопительную часть государственной пенсии в управление частной УК или в НПФ. Также можно заранее подумать о пенсии и подбирать работу с полностью официальной заработной платой.

Пример

Давайте рассмотрим структуру доходов человека в период трудовой деятельности и после выхода на пенсию. При этом отдельно рассмотрим ситуацию, когда человек не предпринимал никаких действий для обеспечения себя достойной пенсией, и ситуацию, когда человек позаботился о сохранении высокого уровня жизни и после окончания трудового периода.

Возьмем молодого человека, 35 лет, получающего, к примеру, 35 000 руб. в месяц на основной работе, зарплата у него, для простоты расчетов, вся белая, в месяц он тратит около 35 000 руб., но, в принципе, может тратить и 25 000 без ущерба для уровня жизни. Его накопительная часть пенсии никуда не переведена, он не инвестирует ни в какие инвестиционные инструменты, у него нет накоплений. На пенсию он выйдет в 60 лет.

Вариант 1: он не будет ничего инвестировать, никуда не будет переводить накопительную часть пенсии и будет жить только на государственную пенсию, которая, по прогнозам, составит около 2600 руб. в месяц.

Вариант 2: он переведет накопительную часть пенсии в УК или НПФ с доходностью около 10% годовых, что позволит ему ориентировочно получать ежемесячную пенсию в 4200 руб. (в текущих ценах).

Он также сократит свои ежемесячные расходы до 25 000 руб., и часть ежемесячно остающихся свободных средств будет инвестировать следующим образом:

• Если около 24 000 руб. в год (2000 руб. в мес.) до своего 60-летия он будет вкладывать в страховую программу, чтобы обеспечить себе гарантированную прибавку к государственной пенсии в размере 6000 руб. в месяц, тогда у него к 60 годам будет обеспечен минимальный размер пенсии: 10 200 руб. (государственная пенсия плюс выплаты по страховке).