• Когда вы можете получить доступ к своим деньгами (например, с понедельника по пятницу, с 9 до 17).

• Сколько вы платите за доступ к своим деньгам (плата за снятие и комиссия за перевод).

• Сколько денег вы можете получить в любой момент времени (лимит на перевод и снятие средств).

• Кто может фактически получить доступ к денежной системе (миллиарды людей во всем мире не имеют доступа к банковским счетам или кредитным картам).

• Ваш баланс (даже в странах первого мира, балансы могут быть арестованы или счета заморожены по различным причинам, предусмотренным судом).

• Какова действительная денежная масса в обращении (инфляция, размер процентной ставки и т. д.).

В большинстве случаев совершенно нормально, что центральное учреждение отвечает за это, пока люди доверяют ему и пока оно не злоупотребляет полномочиями. Очевидно, что цифровые деньги имеют свои преимущества:

• Издержки хранения и их транспортировка ниже по сравнению с физическими товарами.

• Если у вас есть стодолларовая купюра, вы не можете просто разрезать ее пополам, чтобы получить две по 50 долларов. А вот цифровые деньги можно просто разделить на экране монитора.

• Цифровые деньги намного быстрее обрабатываются и учитываются, чем физические.

• Их легче акцептовать, то есть принимать к оплате, поскольку обмен различными валютами может происходить на техническом, а не на физическом уровне.

Деньги как метод контроля

Централизация наделила деньги новой функцией: контроль людей, которые хотят пользоваться ими. Центральная организация несет ответственность и может диктовать людям, что они могут и не могут делать со своими деньгами. И многие люди задавали вопрос: может ли быть цифровая (без физических элементов) денежная система со всеми ее преимуществами, но без центральной стороны, которой можно доверять. Такая система будет:

1. Полностью открыта всем, кто хочет к ней присоединиться.

2. Не иметь границ и контроля транзакций.

3. Доступна 24/7.

4. Иметь четкие правила, которые каждый может посмотреть и отследить.

5. Не требует доверия, все, что вам нужно будет сделать, это доверять самой системе.

6. Очень сложна для взлома, так как в ней нет центральной стороны, у которой сосредоточены все деньги.

7. Еще более эффективны атаки, где предлагается возможность многократной подписи, когда ключи подписи могут быть размещены в разных местах по всему миру. Нет единого «хранилища», в которое мог бы кто-то проникнуть (как, например, украсть золото), есть одновременно несколько таких «хранилищ».

Пока это звучит хорошо только в теории. Давайте сравним такую систему с «деньгами по золотому стандарту»:

1. Средство сохранения стоимости? Проблема, потому что, если никто не несет ответственности, что заставляет кого-то печатать новые деньги? Денежная масса не регулируется. Поэтому эта цифровая валюта не редка и является плохим средством сохранения стоимости. Таким образом, это будет хорошим средством сохранения стоимости, только если единица на экране останется единицей и не сможет быть изменена кем-то по своему усмотрению.

2. Метод переноса? Лучше, чем что-то физическое, потому что оно цифровое.

3. Мера стоимости? Лучше, чем что-то физическое, потому что оно цифровое.

А что насчет доверия? Основными проблемами децентрализованной цифровой системы являются управление «денежной массой», «доступом» и «получением и отправкой». Именно поэтому сегодня мы используем центральные органы для цифровой обработки данных, но если бы была возможность решить эти проблемы, то у нас была бы почти идеальная денежная система. Люди пытались найти способ решить проблему дефицита в децентрализованной цифровой системе, где никто не был ответственным. В 2008 году была предложена очень многообещающая идея так называемой проблемы двойной траты, о чем мы поговорим в следующей главе.

РАБОЧАЯ ТЕТРАДЬ

В конце каждой главы я кратко перечислю то, что вы должны будете изучить в 20-страничной рабочей тетради. Если вы еще не скачали ее, то сделайте это прямо сейчас. Тетрадь поможет вам лучше понять содержание каждой главы.

Вот несколько примеров этой главы:

Какие три функции выполняет валюта?

На чем основываются разные типы доверия, которые есть у золота, бумажных денег и криптовалют?

Что такое централизация?

Что такое децентрализация?

Эта 20-страничная рабочая тетрадь предназначена для использования вместе с книгой в качестве блокнота и как краткое содержание каждой главы. Она поможет вам углубить свое понимание и даст отличный обзор по всей теме.

Глава 2

Основы блокчейна и криптовалют

Что такое проблема двойной траты?

Проблему двойной траты лучше объяснить на примере фото в телефоне.

Если я загружаю фото из телефона в «Фейсбук», я просто делаю копию. И это мне ничего не стоит. Я также могу загрузить свое фото в «Инстаграм». И опять же это будет бесплатно. Я просто «дважды потратил» свою фотографию, но поскольку это ни на ком не отражается негативным образом, то всем все равно. Никто не контролирует, загружаю ли я фото один, два или даже сто раз.

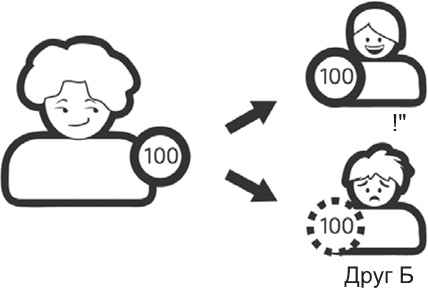

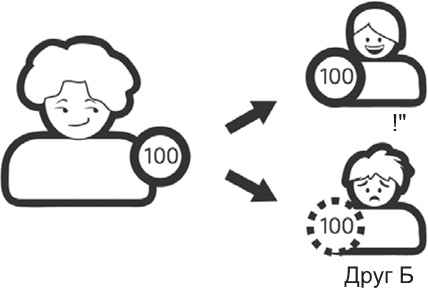

Теперь представьте цифровую валюту под названием Джулианкоин. У Боба есть сто Джулианкоинов, и он отправляет своему другу А все сто монет. Как и с фотографией, Боб делает копию, и теперь у него сто лишних Джулианкоинов без каких-либо затрат. Теперь он отправляет эти лишние сто Джулианкоинов другому другу. По сути, он делал все то же самое, что и я с фотографией, – но только на этот раз у его друзей есть интерес, потому что деньги представляют собой форму ценности и доверия. В обычной финансовой системе банк будет следить за тем, чтобы Боб не смог этого сделать, но, если мы хотим иметь децентрализованное (то есть НЕ центральное учреждение) денежное решение, мы должны найти способ избежать двойных трат без вмешательства государственного органа.

В 2008 году отдельный человек или группа (никто доподлинно не знает) по имени Сатоши Накамото в целях решения проблемы двойной траты опубликовал проектный документ под названием «Биткоин: система цифровой пиринговой (одноранговой) наличности» (https://bitcoin.org/bitcoin.pdf). В 8-страничном документе содержалась новаторская идея: введение блокчейна для устранения центральной стороны и сохранения уверенности, что никто не сможет вас обмануть.