Кому подходит

Я бы сказала, что инвестиции через фонды подходят всем.

Выберите фонд, собранный из бумаг той страны, в чью экономику хотите инвестировать. Или фонд, включающий акции всех развитых стран. Лень выбирать облигации – пожалуйста, есть фонд облигаций крупнейших российских компаний, фонд еврооблигаций или фонд облигаций казначейства США. На любой вкус, кошелек и стратегию. Понравился инструмент?

А теперь поговорим про портфель – что и в какой пропорции стоит покупать.

Ваш инвестиционный портфель

«Портфель» – слово-то какое прекрасное! Не важно, сколько у вас вложено: 10 тысяч или 10 миллионов, – вы уже инвестор и можете поделиться с коллегами за обедом: «В моем портфеле акции, облигации и металлы» или «Я инвестирую в американские компании». Пусть у вас там даже две облигации или три ETF!

Ваш портфель должен формироваться с учетом собственной ситуации. Когда понадобятся деньги? На какой риск вы готовы пойти? Хотите ли получать доход сразу, например в виде дивидендов, или потом, на пенсии? Сколько людей – столько портфелей.

#ноэтонеточно Почему так? Попробуйте разработать эффективный план физических тренировок, универсальный для всех. Вы быстро убедитесь, что это невозможно. Один хочет худеть, другой – тренировать выносливость, третий – набирать мышечную массу. Студент и пенсионер не смогут заниматься по одной программе. Любитель погонять мяч в команде друзей не захочет практиковать асаны в одиночестве. Для каждого человека оптимальной будет своя индивидуальная программа.

Но есть изящное решение – физкультура. Простые правила, которые подойдут всем: больше двигаться, чередовать силовые и кардиотренировки, добавить растяжку. Вся программа уложится в 10 упражнений, которые можно выполнять самостоятельно. Будет ли это наилучшим решением? Скорее всего, нет. Персональный тренер предложил бы вам что-то более эффективное. Будет ли это лучше, чем не делать ничего? Определенно!

В составлении портфеля также есть общие принципы и правила, которые решают основные задачи – диверсифицируют риски, оптимизируют доходность, а главное, экономят ваше время и нервы.

Части портфеля

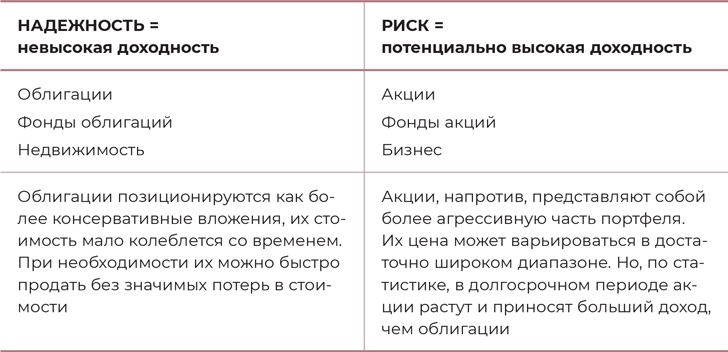

Как и в жизни, главное в портфеле – баланс. Берете надежные инструменты – разбавьте их риском. Рискуете напропалую – уравновесьте защитными бумагами.

Сколько чего брать, зависит от вашего риск-профиля, целей и возраста. Уильям Бернстайн в книге «Разумное распределение активов»

[18] рекомендует такие пропорции:

● если вы готовы допустить потери 5 %, тогда 20 % портфеля отведите под акции;

● если готовы допустить общий убыток 35 %, инвестируйте в акции 80 %.

Правило возраста

Есть распространенное мнение, что доля облигаций в портфеле должна быть равна возрасту инвестора. В этом случае 25-летний молодой человек, у которого еще вся жизнь впереди, положит в портфель 25 % облигаций и 75 % акций. Напротив, 60-летний инвестор будет иметь более консервативный портфель с долей облигаций 60 %, так как в его возрасте терпимость к риску ниже.

Звучит логично, но только в том случае, если ваша цель – пенсионные накопления. И это правило не учитывает вашу индивидуальную склонность к риску. Так что правило можно иметь в виду, но слепо следовать ему не стоит.

Портфель лежебоки/дурака/простака

Еще одно готовое решение. Из названия понятно, что особых аналитических усилий для его составления не требуется. При этом он покажет неплохой результат. И с него уж точно можно начать инвестировать в первые несколько лет. Разделите портфель на три равные части.

Балансировка портфеля

Балансировка – всего лишь поддержание структуры портфеля. Когда я прочитала об этом принципе в первый раз, то даже удивилась, насколько все просто.

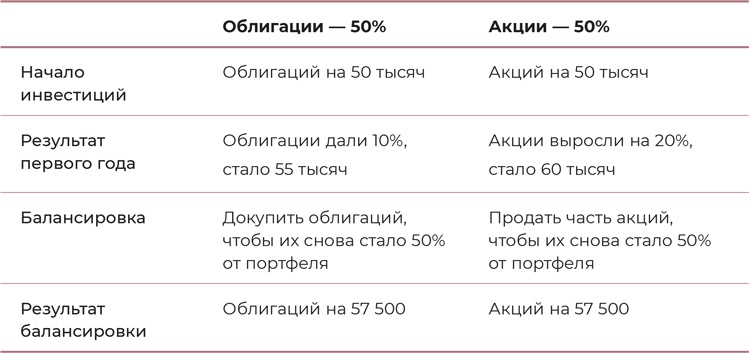

Скажем, вы выбрали самый простой вариант портфеля: половина акций, половина облигаций. Теперь ваша задача – поддерживать ее из года в год. Раз в год (не чаще) вы осуществляете ревизию портфеля – что там с бумагами? Что выросло, а что, может быть, просело в цене? И приводите его снова к пропорции 50/50.

Поясню на примере: в свой день рождения вы решили начать новую жизнь и наконец стать инвестором. Купили на 50 тысяч акций, на 50 тысяч облигаций – да и забыли про них. Ну, мало ли, что в день рождения в голову придет.

Через год опомнились, смотрите, что там. Облигации дали свои 10 %, а акции – целых 20 %. Теперь у вас облигаций на 55 тысяч, а акций на 60 тысяч. Всего бумаг на 115 тысяч. Надо снова привести портфель к пропорции 50/50; для этого вы продаете часть облигаций и докупаете акций, чтобы стало по 57 500 на каждый тип бумаг.

И снова на год забыли.

Может быть непросто принять мысль, что подорожавший актив надо продать. Как же так? Ведь акции принесли мне прибыль, жаль их продавать! Но именно так вы поступаете мудро: продаете дорого (фиксируете прибыль) и докупаете дешево. Правда же, гениально? Балансировка спасет вас от метаний и волнений, а главное, от лишних сделок.

Вот и все!

Девушки, поздравляю, вы осилили эту главу!

В завершение отмечу: инвестирование – достаточно сложная и глубокая тема; не стоит заходить в нее с излишней самоуверенностью, с наскока, с настроем «я всё знаю, и сейчас мне повезет». Скорее всего, нет. Скромность – вот настоящий щит. Инвестируйте регулярно, не принимайте эмоциональных решений, не пытайтесь переиграть рынок. Тогда все у вас получится!

А если мне страшно?

Возможно, вы знаете страшные истории, как кто-то отнес деньги на биржу и все проиграл или родители (бабушка, свекровь, соседка) все потеряли в девяностые. Потом мы слышим в новостях, что «рынки скоро рухнут», «доллар вот-вот запретят», и решаем держаться подальше от этих сомнительных махинаций.

Пока мы не понимаем, как что устроено, мы боимся. Древние люди боялись солнечных затмений и грозы. Но вам-то после всего, что вы прочитали, не должно быть страшно.

Не буду врать, риски есть. Но часть из них можно предусмотреть, а об оставшихся не стоит беспокоиться. Мы же не сидим дома из-за вероятности получить кирпичом по голове и выходим замуж, несмотря на то, что, по статистике, 50 % браков заканчиваются разводом.