Цена 7 долларов за акцию, оговоренная по условиям опциона в случае с Томом, называется пороговой ценой.

Сумма в 500 долларов, внесенная Томом в оплату опциона, называется премией.

Срок окончания действия всех опционных контрактов приходится на третью пятницу месяца. Когда, к примеру, вы покупаете сентябрьский «колл», то должны понимать, что его действие заканчивается в третью по счету пятницу сентября.

Если бы Том позвонил своему брокеру, решив приобрести десять контрактов с пороговой ценой 7 долларов, истекающих примерно через 30 дней, то он мог бы сказать следующее: «Мне надо десять контрактов по сентябрьским коллам XYZ по 7 долларов». Брокер сообщил бы ему, что премия составляет 0,5 доллара за акцию, или, в сумме, 500 долларов. Если акции подрастут в цене так, что будут котироваться выше 7,5 доллара за акцию, он сможет получить хорошую прибыль.

Хорошо, но каково ваше положение? В нашем примере вы владеете 1 тысячей акций XYZ. Вы желаете продать (выписать) опционы типа «колл» на свои акции с целью извлечь прибыль. Вы звоните своему брокеру и говорите примерно следующее: «Я хочу выписать 10 контрактов по сентябрьским коллам XYZ по 7 долларов». Брокер регистрирует заказ, продает 10 опционных контрактов и перечисляет деньги (за вычетом небольших комиссионных) на ваш счет на следующий же день.

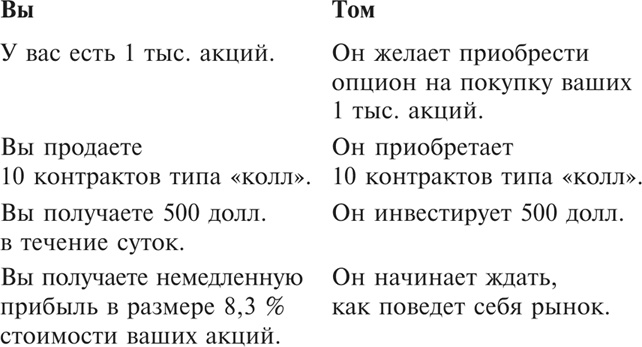

Вот какой получается расклад на день, когда вы выписали Тому опционные контракты:

Посмотрим на три возможных сценария развития событий по истечении 30 дней.

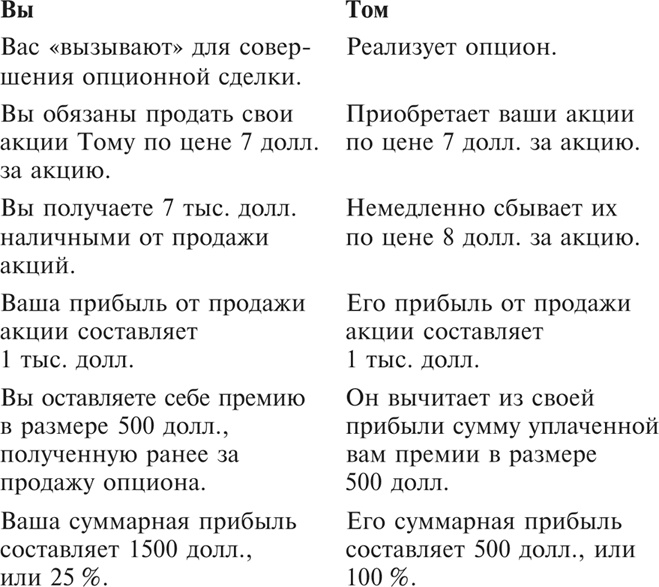

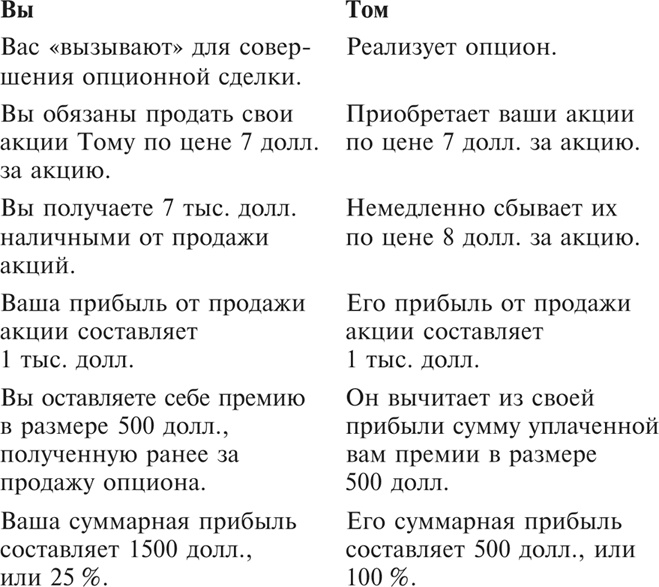

Сценарий 1. Ваши акции, стоившие 30 дней назад 6 долларов за штуку, поднялись в цене до 8 долларов.

Если бы вы решили придержать свои акции вместо того, чтобы продавать опционы, ваш портфель ныне стоил бы 8 тысяч долларов. Но поскольку вы продали опцион и забрали 500 долларов премии, то тем самым отдали другому право воспользоваться повышением биржевого курса. А зачем вы это сделали? Скорее всего, вы решили, что синица в руках лучше, чем журавль в небе, и в принципе довольны тем, что получили. Каждый оказался в выигрыше.

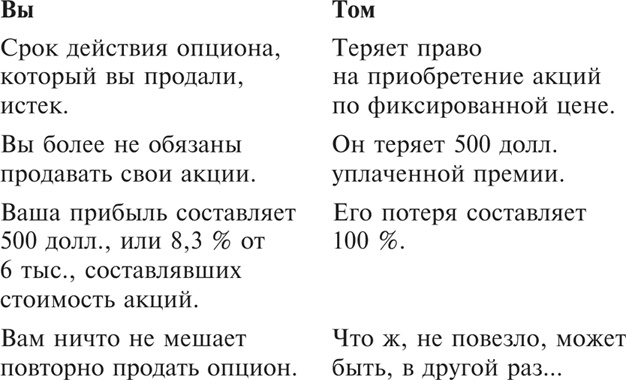

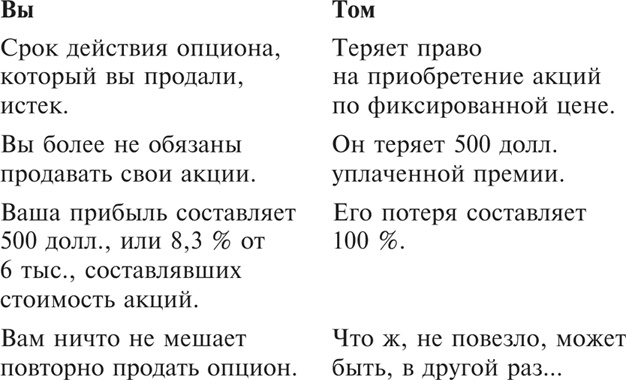

Сценарий 2. Цена ваших акций остается неизменной – 6 долларов.

С «хорошими» акциями вы можете осуществлять продажу опционов несколько раз в год и всякий раз добавлять от 10 до 30 % к своему инвестиционному портфелю.

Сценарий 3. Цена акций упала ниже 6 долларов.

В этом случае результат такой же, как и по сценарию 2. Поскольку вы изначально покупаете акции для долгосрочного держания, вам безразличны временные флуктуации курса. Вы, как Уоррен Баффет, просто продолжаете покупать и держать.

Иными словами, вы с Томом заключаете своего рода пари. Если Том выигрывает, он кладет в карман прибыль от кратковременного держания акций. Если выигрываете вы, ваш чистый выигрыш – опционная премия. Все же какой вам резон играть в эту игру? Вот вам секрет: по мнению многих экспертов, примерно 80 % опционов «сгорает», т. е. срок их действия истекает до того, как подвернется возможность их реализовать. Другими словами, вы кладете премию в карман 8 раз из 10. Представьте, что вы играли бы в рулетку с такими шансами: 80 % времени вы выигрываете и лишь в двадцати случаях из ста проигрываете. Когда бы вы хотели начать?

Конечно, риск есть. Если акции вырастут выше пороговой цены, вы утратите потенциальную прибыль. Какую-то прибыль вы получите, включая ту же опционную премию, но настоящая прибыль уйдет к человеку, который приобрел у вас опцион. Однако следует помнить, что это случается не так уж часто. Большую часть времени даже если вы что-то теряете, то немного. А когда выигрываете, то выигрываете мгновенно. Единственной причиной, по которой вы можете решить не играть, может быть лишь ваша уверенность в том, что ваши акции значительно повысятся в цене в течение месяца.

Это идеальный сценарий для человека, у которого имеется пакет акций и который готов их держать сколь угодно долго. Вы продаете опцион, когда вам приходит в голову подзаработать на своих акциях. Я слыхал (не ручаюсь, что это правда), что Уоррен Баффет сумел заработать большие деньги, продавая опционы на свои акции «Кока-колы». Возможно, эта одна из причин того, что ему удалось обеспечить рост своего состояния со скоростью более 22 % годовых на протяжении 40 лет.

То, что я только что описал, называется «продажей покрытых опционов». Слово покрытые означает, что сделка обеспечена с вашей стороны реальными акциями.

А если у вас нет 1 тысячи акций XYZ, пылящихся где-нибудь в столе и дожидающихся того, когда вы начнете продавать опционы? Вот вам план действий. Допустим, у вас имеется 10 тысяч долларов денег из портфеля рискованных инвестиций, которым вы хотели бы найти применение. Вы отдаете себе отчет, что ваши потери могут оказаться весьма существенными. Однако, поскольку ваш бассейн «для выживания» полон, а бассейны долгосрочных и среднесрочных инвестиций уже работают на вас, вы считаете, что можете пойти еще на более значительный риск ради более высокой прибыли.

И в шутку и всерьез

Избыток богатства есть неприкасаемый фонд который обречен выть использованным его владельцем на общественное благо.

Эндрю Карнеги

И в шутку и всерьез

Когда я начинал, у меня было нуль средств, и значительная их часть до сих пор еще при мне.

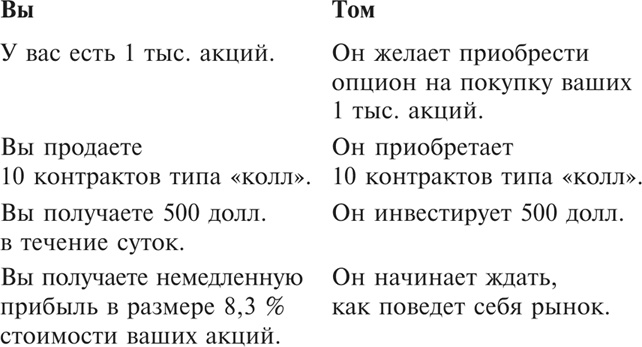

Ваша задача состоит в том, чтобы приобрести пакет акций, который идеально подходил бы для продажи опционов, поскольку последние, собственно, вас и интересуют. Вы покупаете 1 тысячу акций ABC по цене 9 долларов за штуку, затратив в сумме 9 тысяч долларов. Затем продаете 10 опционов типа «колл» с пороговой ценой 10 долларов, срок действия которых истекает спустя примерно 30 дней. Ваша премия составляет 50 центов с акции. Вы по-прежнему держатель акций, но вы продали 30-дневный опцион, получив за сделку предварительную премию в размере 500 долларов, или 5,6 % от текущей стоимости акций. Эта сумма зачисляется на ваш счет на следующий день. Неплохая прибыль за одни сутки.

Проходит 30 дней, на протяжении которых вы ждете, что произойдет. Удастся ли вам сохранить за собой акции, получив при этом прекрасную от них прибыль? Или придется потерять часть потенциальной прибыли, обеспеченной ростом курса? А может, акции упадут в цене? Давайте разберемся, каковы варианты исхода вашей опционной сделки. Сценарий 1. Акции выросли в цене до 11 долларов. Ваши акции отзываются по цене 10 долларов за штуку, и вы получаете чек на сумму 10 тысяч долларов. Это обеспечивает вам прибыль в размере 1 тысячи плюс 500 долларов премиальных. Это 1500 долларов прибыли с инвестиции, или 16,6 % за один месяц!