Однако если банку это удастся, он сможет влиять на выбор своих клиентов. Клиенту неинтересно выбирать из сотен стартапов, о каждом из которых он ничего толком не знает. Он хочет, чтобы надежный банк-партнер сделал этот выбор за него. В конце концов, банк обладает историей и авторитетом, поэтому ему можно доверить подбор партнеров, а банк, естественно, вправе взимать комиссию за подбор стартапов по поручению клиента. Именно так работает Amazon. Вся сложность такой переориентации для банка прекрасно иллюстрируется на примере схватки Amazon и Walmart.

Walmart тоже поначалу был не склонен разрешать сторонним продавцам выставлять свои товары на Walmart.com. Подобная идея «рыночной площадки» генерирует половину розничных продаж Amazon, а также порождает невидимые внутренние конфликты, ведь сотрудникам Amazon приходится конкурировать со сторонними продавцами, нацеленными на тех же покупателей. Но компания терпит и даже стимулирует подобную напряженность, поскольку конкуренция на уровне предложений и цен – это хорошо для клиента. Walmart, привыкший задавать тон во взаимоотношениях с брендами и выставлять все свои товары в огромных торговых центрах, не решался подогревать такую конкуренцию и не обладал технологическими решениями для поддержки столь обширного рынка. Walmart продолжал строить гипермаркеты: в одних только США с 2010 по 2016 год их возвели более 700. Лишь в 2015 году на Walmart.com стали допускаться сторонние игроки, а сейчас там более 40 млн наименований товаров – кеды Toms, ранцы Rebecca Minkoff, другие товары, не продающиеся в магазинах Walmart. Но это количество невелико по сравнению с 350 млн наименований, доступных на Amazon

[13].

Именно такой механизм отрицания мешает развиваться многим банкам. Они продолжают инвестировать в громадные филиалы, а также вкладываться в бесконечную доработку собственных приложений вместо того, чтобы поощрять совместное создание продукта и заниматься курированием пула первоклассных партнеров. Однако время на подключение к этим новым процессам уже истекает. Zopa и подобные ей организации не со всяким банком станут сотрудничать, поэтому перейти от контролирующих иерархических структур в открытые финансовые рыночные платформы суждено не всем. Это важнейшее изменение банков и всей банковской культуры.

Для банка, воспринявшего культуру совместного создания благ и курирования, не менее важно на этом зарабатывать. Если традиционные решения и услуги (например, обслуживание кредитов и открытие вкладов) больше не приносят денег, а инвестиции перетекают к партнерам, занятым совместным созданием благ, нужно научиться зарабатывать на новых возможностях и услугах. А значит, использовать новые возможности машинного обучения, чтобы понимать финансовые привычки и образ жизни клиентов, интегрируя данные финансовых отчетов с контекстными данными и информацией из соцсетей.

В недалеком будущем банку придется стать принципиально усовершенствованной консалтинговой и аналитической компанией, гораздо лучше разбирающейся в потребностях клиента и активно познающей его, прогнозирующей и заблаговременно удовлетворяющей его потребности, а также рекомендующей партнеров, вписывающихся в контекст. По сути, банк мог бы предоставлять невероятно точные персонализированные цифровые консультации и поддержку – и за это клиенты готовы платить. То же можно сказать об информационных услугах, касающихся финансовых привычек клиента.

Возможно, я описываю диковину, радикально отличающуюся от нынешних компаний, оказывающих финансовые услуги, но финансовые гиганты завтрашнего дня будут предлагать собственные продукты и услуги, открыто конкурируя со сторонними продуктами и услугами, реализуемыми на поддерживаемых ими же платформах, – за своих собственных клиентов. Они выиграют эту борьбу, если сумеют стать для клиентов предпочтительным партнером благодаря доверию, высокому уровню обслуживания и удобству, либо проиграют на поле конкуренции из-за высокой цены, высоких затрат и слабой адекватности своего предложения рынку. Однако, как известно любой компании, поддерживающей открытую рыночную платформу, вы выигрываете, даже проигрывая: у вас есть клиенты, доверяющие вашей платформе превыше всех остальных, так как вы глубоко анализируете имеющиеся данные и знаете, что нужно клиенту.

Бизнес-модель будущего ясна

Рассказывая о бизнес-модели в банковском секторе, я много лет подряд опирался на книгу «Маркетинг ведущих компаний» Майкла Трейси и Фреда Уайерсемы

[14]. В ней сказано, что все компании состоят из трех основных уровней: производство, обработка и розничная реализация. Авторы утверждают, что большинству удается хорошо работать только на одном из этих уровней, единицы умело действуют сразу на двух, не говоря уже о трех. Вероятно, Apple – одна из немногих компаний, преуспевших на всех трех, однако и у нее случаются неудачи (я имею в виду последние обновления iOS).

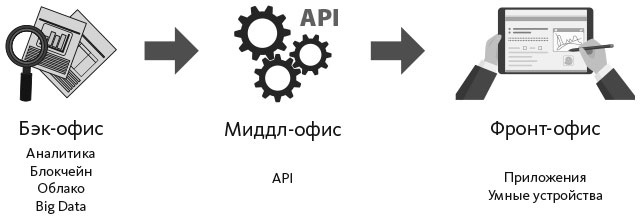

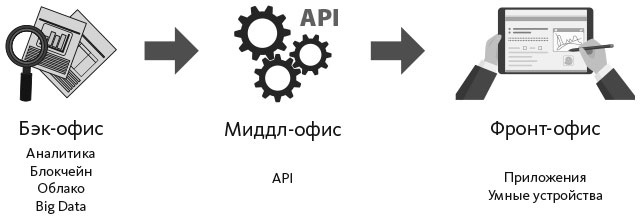

Некоторое время назад я развил эти идеи и понял, что в банке можно выделить фронт-офис, миддл-офис и бэк-офис. Эти «подразделения» полностью соответствуют уровням, которые авторы «Маркетинга ведущих компаний» именуют розничной реализацией, обработкой и производством, просто термины иные.

Вспомните схему, которая уже упоминалась при обсуждении бизнес-модели открытого банкинга.

Такая модель открытого банкинга полезна при рассмотрении любого проекта. Например, я много лет пропагандирую трансформацию бизнеса. Занимаясь подобными преобразованиями, нужно отобразить ключевые взаимодействия с клиентом и выстроить именно такой клиентоориентированный бизнес. Это структурированное видение организации как клиентоориентированной компании строится на «трех китах»: люди, бизнес-процессы и продукт. Недавно я осознал, что принцип создания бизнеса через структурное разделение персонала, бизнес-процессов и продукта вполне применим и к механизмам розничной реализации, обработки и производства, действующим в компании. Компания (и банк, в частности) зависит от людей, процессов и продукта, обслуживаемых, соответственно, во фронт-офисе, миддл-офисе и бэк-офисе.

Часто рассуждают о платформах, продуктах и взаимодействиях с пользователем. Опять же, это еще одна трактовка все тех же трех офисов: бэк-офиса, миддл-офиса и фронт-офиса. Бэк-офис занимается инновационными разработками продуктов и услуг, миддл-офис обеспечивает инфраструктуру платформы, объединяющей бэк- и фронт-офис (обрабатывает транзакции и взаимодействия), а фронт-офис решает задачи, касающиеся общения с клиентом и удобства взаимодействия. Неважно, как называть эту систему. Важно, как она работает.