В исследовании Канемана и Тверски приведена статистика, доказывающая массовость ошибок данного типа среди инвесторов. Анализ 10 000 брокерских счетов, с которых было совершено 163 000 сделок, показал, что в последующем доходность проданных акций существенно – на 3,2 % годовых – превысила доходность приобретенных акций. Желание закрыть мысленный счет с плюсом искажает восприятие вероятности и заставляет инвесторов совершать иррациональные действия.

Во время практической работы со студентами я часто предлагаю им сделать следующий непростой выбор. Вы инвестировали в фондовый рынок 100 000 рублей. На 50 000 купили акций Сбербанка и еще на 50 000 – акций «Лукойла». Неожиданно вам срочно понадобились деньги (50 000 рублей). Вы вынуждены высвободить часть средств из своего инвестиционного портфеля. Какие акции вы продадите?

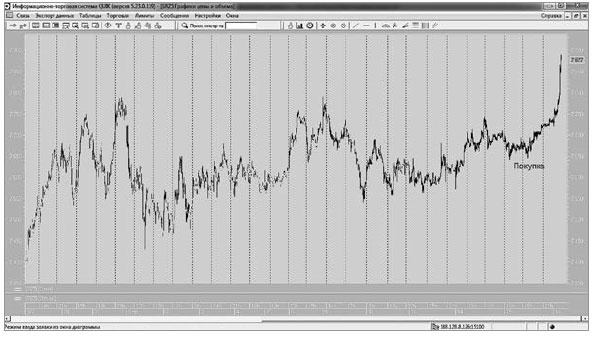

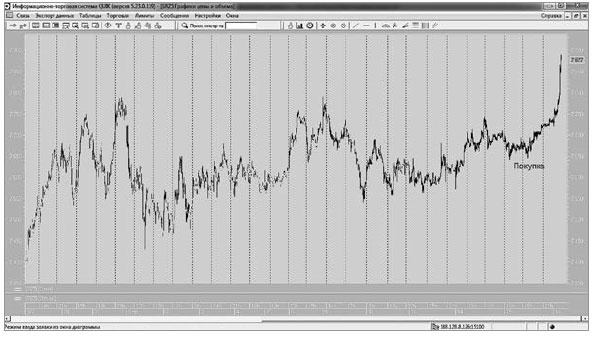

Цена покупки акций Сбербанка

Как и предсказывал Канеман, почти вся аудитория выбирает первый вариант – продажу акций, которые уже принесли прибыль. Аргументы всегда стандартны:

‣ у «Лукойла» еще есть шанс вырасти;

‣ Сбербанк уже принес нам прибыль, так зачем испытывать судьбу;

‣ только дураки стали бы продавать «Лукойл» и фиксировать убыток и т. д.

Цена покупки акций «Лукойла»

Ох, как же тяжело нам признавать свои ошибки и закрывать мысленные счета с отрицательным балансом! Иногда упорство в нежелании закрыть эмоциональный счет с минусом может обернуться катастрофой. В 1985 году мировой автогигант General Motors представил публике новую модель – Saturn (рисунок ниже поможет вам представить, как выглядел этот автомобиль. Как-то не очень, правда? Давайте сделаем скидку на то, что это было в далеком 1985-м).

Модель Saturn оказалась черной дырой для бюджета General Motors

Через пять лет новая модель сошла с конвейера, к 1996 году количество предзаказов у дилеров превысило все производственные мощности General Motors, а еще спустя год модель стала продаваться в Японии – лидере мирового автомобилестроения. В общей сложности Saturn продержался на конвейере 20 лет – довольно длительный срок для динамичного американского автомобильного рынка. Однако за все эти годы данная модель не принесла автогиганту ни цента прибыли, более того, она всегда была убыточна. К 2000 году компания General Motors теряла $3000 на каждом проданном экземпляре! В 2004-м, чтобы поддержать убыточное производство Saturn, General Motors была вынуждена инвестировать еще три миллиарда долларов (вероятно, компания и дальше осуществляла бы вливания в эту черную дыру, если бы не обанкротилась в результате кризиса 2008 года).

Сменявшие друг друга руководители автогиганта объясняли свое нежелание остановить производство убыточной модели примерно одинаково: «Мы уже столько вложили в Saturn, что из этого должно в итоге что-то выйти, если довести дело до конца». Как это похоже на трейдеров, которые продают растущие акции и оставляют в своем портфеле «неудачников»! Вместо того чтобы закрыть убыточное производство и направить высвободившиеся ресурсы на усиление своих позиций на рынке, General Motors упорно надеялась на возврат инвестированных средств. Налицо нежелание закрыть мысленный счет с отрицательным балансом. Для General Motors это нежелание обернулось настоящей катастрофой.

Возможно, история автогиганта была бы совсем другой, если бы руководители мыслили как биржевые трейдеры. Опытный трейдер полностью лишен эмоциональных мысленных счетов. Купив акции, он тут же забывает про цену их приобретения (в его расчетах она не играет абсолютно никакой роли). Едва запахнет жареным – он продает эти акции. Совершив убыточную сделку, профессиональный трейдер засыпает сном праведника, он не испытывает абсолютно никаких эмоций по поводу проигрыша, абсолютно! И по поводу выигрыша, кстати, тоже. Трейдер тогда становится профессионалом, когда по его лицу невозможно понять, выиграл он сегодня $2000 или проиграл. Ноль эмоций! Потому что нет мысленных счетов для каждой сделки.

Говорят, один из самых успешных инвесторов всех времен и народов Джорж Сорос менял свои решения по нескольку раз в день, то покупая, то продавая одни и те же финансовые инструменты, чем сводил с ума подчиненных. Постепенно такой образ мышления распространяется не только на финансовые сделки трейдеров, но и на обычную жизнь. Того же Сороса часто обвиняли в том, что он увольнял людей без особого сожаления – он не открывал мысленный счет для сотрудников и партнеров, не испытывал к ним эмоциональной привязки и расставался с ними без зазрения совести.

Трейдеры не открывают мысленные счета для каждой сделки, для каждого события в своей жизни – вся их жизнь есть один, но большой мысленный эмоциональный счет. Цель профессионального трейдера – прирост капитала в долгосрочной перспективе. И эта цель совершенно не совпадает с целью новичков, для которых крайне важно закрыть в плюс каждую сделку без исключения. И если они не достигают этой цели (а достичь ее по определению невозможно), сожаления о прошлом парализуют их волю и толкают на необдуманные поступки (например, поставить все на одну сделку).

Предлагаю вам задачу, которую не смогли решить 99,9 % студентов. Что бы вы выбрали – шанс 98 % выиграть 520 000 рублей или гарантированный выигрыш 500 000 рублей?

Все выбирают гарантированный результат. И это нормально. Пусть приз будет чуть меньше (а 500 000 действительно не намного меньше, чем 520 000), зато надежнее. Наше стремление избежать убытков так велико, что мы не задумываясь выбираем гарантированный результат (обычно студенты думают над этой задачей не дольше секунды). Формула Бернулли, однако, требует от нас выбора первого варианта, так как математическое ожидание в этом случае выше, чем во втором (потренируйтесь и подсчитайте сами).

Каково же было мое удивление, когда одна из заочниц впервые в моей практике после пяти минут размышлений указала на… первый вариант! Дальше между нами состоялся примерно такой диалог:

– Вы уверены в своем выборе?

– Абсолютно.

– Вы хотите сказать, что отказываетесь от гарантированного результата ради вероятностного выигрыша, который всего лишь на 20 000 больше?

– Да, именно так.

– А если вы попадете в те 2 %, которые проиграли, и не получите ничего, вы сможете это пережить?

– (Пауза, короткое раздумье.) Ну не повезло в этот раз, так повезет в следующий.